3月23日,藥明康德A股第一個(gè)解除限售期的17.59萬股將上市流通。結(jié)合21日藥明康德現(xiàn)身滬股通十大成交活躍股,當(dāng)日凈賣出額超過2億元。截至22日《醫(yī)藥經(jīng)濟(jì)報(bào)》記者發(fā)稿時(shí)止,其股價(jià)仍在下滑。聯(lián)系到近段時(shí)間其股價(jià)的大起大落,不由得讓人多了幾分遐想。

值得玩味的是,除了二級(jí)市場(chǎng)的表現(xiàn)外,大股東行列也發(fā)生重大變化:

由藥明康德實(shí)控人李革夫婦及其兩位合伙人有股權(quán)關(guān)聯(lián)的WXAT BVI徹底消失在其前十大股東行列。高瓴資本此前間接持有藥明康德5%以上的股份。2020年曾通過二級(jí)市場(chǎng)買入其股票,并成功躋身前十大股東之列,但2021年中報(bào)顯示,高瓴資本也消失在大股東之列。不僅如此,繼多名原始股東首發(fā)減持后,近兩年共有10名董監(jiān)高合計(jì)減持公司股份超過50萬股。

短短數(shù)月,資本從不斷加持到加速逃離,這其中究竟發(fā)生了什么?客觀來講,退出,是所有投資者自進(jìn)場(chǎng)起就等待的時(shí)刻。有出有進(jìn),屬實(shí)正常。不過,需引起行業(yè)思考的是,醫(yī)藥創(chuàng)新領(lǐng)域熱錢退卻后,真正的高階創(chuàng)新如何脫穎而出?

三大變量疊加,誰在拋售白馬股?

藥明康德最近深陷輿論漩渦,在二級(jí)市場(chǎng)頗有“坐過山車”的感覺。

這讓很多人難以適應(yīng)。去年上半年,醫(yī)藥板塊整體下挫,藥明康德卻逆勢(shì)而上,去年7月,每股更是攀升至172.49元的歷史新高,總市值突破5000億元,上市3年股價(jià)翻了15倍。到了下半年,其股價(jià)就“變臉”,短短半年市值大幅縮水2000多億元。截止3月22日,曾經(jīng)百倍市盈率的藥明康德股價(jià)已跌至100元上下。

形成鮮明對(duì)比的是,藥明康德的業(yè)績(jī)?nèi)员憩F(xiàn)搶眼:其2021年業(yè)績(jī)快報(bào)顯示,報(bào)告期內(nèi)業(yè)績(jī)進(jìn)一步增長(zhǎng),營(yíng)收229億元,同比上年增加38.50%;扣非凈利潤(rùn)為40.63億元,同比上年增加70.38%。

估值與利潤(rùn)悖離,拋開大股東減持的動(dòng)機(jī)不論,這種局面與機(jī)構(gòu)投資者不無關(guān)系。

首先,股權(quán)結(jié)構(gòu)分散,給批量減持埋下隱患,這也是為何解除限售股票引人關(guān)注的原因。

據(jù)其財(cái)報(bào)顯示,在40多個(gè)股東中,沒有一家單一持股比例超過10%。前10名股東有7位是境外法人股東。經(jīng)歷前期資本追捧的暴漲后,就像近期地緣事件持續(xù)發(fā)酵后的鎳價(jià)一樣,漲幅超出需求基本面后,股權(quán)結(jié)構(gòu)分散給資本博弈留下縫隙。

在藥審改革、集采、醫(yī)保談判等政策驅(qū)動(dòng)下,國(guó)內(nèi)創(chuàng)新浪潮迭起,熱錢入局。在MAH制度實(shí)施后,CXO這一商業(yè)模式被風(fēng)頭正盛的Biotech公司追捧,而傳統(tǒng)藥企因缺乏成熟的新藥研發(fā)平臺(tái),也在迫切搜尋新突破。相比泰格醫(yī)藥、康華龍成等同行,藥明康德的百倍市盈率頗有爭(zhēng)議,做多資金需高位套現(xiàn)收割并進(jìn)行資本格式化。

其次,境外業(yè)務(wù)占比高。2020年,全球前20大制藥企業(yè)占其整體收入比重約32.8%。2015-2020年,藥明康德前十大客戶保留率100%,且業(yè)務(wù)收入占到93.8%,七成以上來自境外,而新客戶的收入僅占6.2%。境外業(yè)務(wù)比重高及境外原料供應(yīng)依賴強(qiáng),均易受到海外市場(chǎng)不確定因素的影響。

上個(gè)月,美國(guó)商務(wù)部更新“未經(jīng)核實(shí)名單”,藥明生物兩家實(shí)體在列,盡管藥明康德聲明藥明生物為獨(dú)立上市公司,其不持有藥明生物任何股份,但仍難平資本恐慌情緒,當(dāng)日A股開盤1分鐘跌停,港股最高跌幅超過27%。

再者,機(jī)會(huì)紅利在轉(zhuǎn)軌。一款新藥從研發(fā)到上市需耗費(fèi)10年、10億元的成本,為提高效率,CXO行業(yè)應(yīng)運(yùn)而生。一個(gè)更為廣闊的時(shí)代背景是,先行者藥明康德趕上國(guó)內(nèi)《藥物臨床試驗(yàn)質(zhì)量管理規(guī)范》出臺(tái),風(fēng)口上的藥明康德,7年后順利在美上市。但2008年全球金融危機(jī)爆發(fā),藥明康德股價(jià)斷崖式下跌。2015年,藥明康德私有化并轉(zhuǎn)道A股和港股市場(chǎng)。2018年在A股上市時(shí),股價(jià)10.27元,到2021年最高峰的172.49元。

不過,CXO又稱“賣水人”,必然會(huì)隨著國(guó)內(nèi)外創(chuàng)新轉(zhuǎn)型的格局的變化而不斷調(diào)整。鼓勵(lì)高質(zhì)量創(chuàng)新,就會(huì)捅破資本面吹起的泡沫,推動(dòng)產(chǎn)業(yè)鏈重塑。

藥明康德僅僅只是一個(gè)典型案例,做多與做空,機(jī)構(gòu)投資者拿捏的盡在方寸間。

值得探討的是,資本在推動(dòng)創(chuàng)新升級(jí)的同時(shí),如何才能更好地激發(fā)創(chuàng)新力量,而不是像眼下諸多昔日的明星生物醫(yī)藥企業(yè),仍在破發(fā)洪流中難以自拔?

能否重回神壇?機(jī)會(huì)與挑戰(zhàn)并存

梳理發(fā)現(xiàn),CXO企業(yè)中,除藥明康德,凱萊英、泰格醫(yī)藥等在2021年也遭大規(guī)模減持。就像此前的恒瑞醫(yī)藥一樣,這類企業(yè)如何重回巔峰,是外界最為關(guān)心的,也是企業(yè)面臨的最大考驗(yàn)。

歸根到底,醫(yī)藥創(chuàng)新終究是實(shí)力的大比拼。

當(dāng)年,美國(guó)CXO行業(yè)也出現(xiàn)過類似境況。美國(guó)CRO公司Medpace選擇主要承接First-in-class和best-in-class藥物,如全球第一個(gè)PCSK9抑制劑、GLP-1等項(xiàng)目,其報(bào)價(jià)比巨頭IQVIA等還要高出三分之一以上,但訂單仍絡(luò)繹不絕,進(jìn)階高段位,創(chuàng)新力至上。

解構(gòu)藥明康德的競(jìng)爭(zhēng)力,同樣有三點(diǎn)值得期待:

一是客戶結(jié)構(gòu)分散化解了風(fēng)險(xiǎn)。目前其前五大客戶總銷售額占據(jù)全年銷售額的20.8%。相對(duì)上年,活躍客戶新增不少,其通過在中國(guó)、美國(guó)及歐洲等全球30個(gè)運(yùn)營(yíng)基地和分支機(jī)構(gòu)為超過5640家活躍客戶提供服務(wù)??驮磸V泛且不易受下游鉗制,縱向做深具有潛力;

二是業(yè)務(wù)創(chuàng)新轉(zhuǎn)型釋放活力。藥明康德始終貫徹執(zhí)行“跟隨分子”的戰(zhàn)略,化學(xué)業(yè)務(wù)板塊,實(shí)現(xiàn)“一體化,端到端”CRDMO業(yè)務(wù),訂單需求旺盛,推動(dòng)其2021年全年銷售收入加速增長(zhǎng),收入增速同比將近翻番。而測(cè)試業(yè)務(wù)下的實(shí)驗(yàn)室分析及測(cè)試業(yè)務(wù)和臨床CRO/SMO業(yè)務(wù),生物學(xué)業(yè)務(wù)均實(shí)現(xiàn)強(qiáng)勁增長(zhǎng);細(xì)胞及基因療法CTDMO業(yè)務(wù)板塊成為業(yè)務(wù)發(fā)展的新支點(diǎn)。國(guó)內(nèi)新藥研發(fā)服務(wù)部業(yè)務(wù)在2022年將迭代升級(jí),以滿足客戶對(duì)國(guó)內(nèi)新藥研發(fā)服務(wù)更高的要求;

三是商業(yè)模式仍具盈利品質(zhì)。與其說藥明康德是CXO公司,實(shí)則更像一個(gè)平臺(tái)型公司,在新一輪創(chuàng)新轉(zhuǎn)型過程中,藥明康德共享了其實(shí)驗(yàn)室和研發(fā)團(tuán)隊(duì)。截止目前,其科研人員總數(shù)超過3萬人,高端服務(wù)能力輸出是其核心抓手。

綜合以上三個(gè)維度分析,藥明康德的盈利品質(zhì)仍然具備競(jìng)爭(zhēng)力。

若把視角往前推,CXO行業(yè)伴隨了中國(guó)創(chuàng)新藥的從無到有,走向高端。在海外客戶和中國(guó)成本的雙重加持下,大有可為。

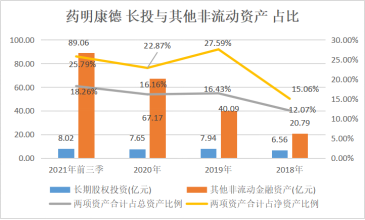

其中,部分頭部企業(yè)還延伸出新的發(fā)展邏輯:如這個(gè)行業(yè)預(yù)知項(xiàng)目的成功性更精準(zhǔn),再借助自有資金提前押注,其獲益比扎堆在CRO領(lǐng)域和后來者競(jìng)爭(zhēng)更刺激。藥明康德的投資收益,曾一度占到公司營(yíng)收的三分之二。泰格醫(yī)藥去年出資98億元參與產(chǎn)業(yè)基金,按其上年17.5億元的凈利來算,相當(dāng)于5年的積累。

紅杉中國(guó)創(chuàng)始及執(zhí)行合伙人沈南鵬在受訪時(shí)提出,“醫(yī)藥創(chuàng)新要有長(zhǎng)線投資思維,并促進(jìn)產(chǎn)業(yè)從跟隨創(chuàng)新向源頭創(chuàng)新轉(zhuǎn)型,引導(dǎo)創(chuàng)新藥企跳出傳統(tǒng)固有思維、破除研發(fā)掣肘。國(guó)家層面對(duì)于全球新的靶點(diǎn)/藥物給予臨床資源給予優(yōu)先權(quán),共同孵化原始創(chuàng)新。”

產(chǎn)業(yè)環(huán)境在不斷進(jìn)步,“創(chuàng)新轉(zhuǎn)型+國(guó)際化”開啟第二增長(zhǎng)曲線,是產(chǎn)業(yè)共性考題。

國(guó)家《“十四五”醫(yī)藥工業(yè)發(fā)展規(guī)劃》提出,重點(diǎn)推動(dòng)醫(yī)藥工業(yè)創(chuàng)新轉(zhuǎn)型。據(jù)統(tǒng)計(jì),2016-2021年我國(guó)1類新藥申請(qǐng)受理數(shù)量逐年提高,年復(fù)合增長(zhǎng)率高達(dá)40%。然而前6%的靶點(diǎn)便已囊括了超40%的新藥,僅申報(bào)并獲受理的PD-L1新藥就近60款。美國(guó)FDA藥物評(píng)價(jià)和研究中心發(fā)布的《2021年度的新藥獲批報(bào)告》也顯示,全年美國(guó)共批準(zhǔn)了50款新藥,其中27款first-in-class療法。

國(guó)內(nèi)外創(chuàng)新需求,都給CXO提出更高的要求,速度與成本是比拼的焦點(diǎn)。

由此判斷,CXO行業(yè)的資源整合將提速,集中度會(huì)進(jìn)一步提高。資本泡沫戳穿后,橫向比價(jià)值鏈人才儲(chǔ)備的寬度,縱向靠創(chuàng)新能力的深度。

如藥明生物,構(gòu)建的護(hù)城河在其研發(fā)能力,尤其是新工藝技術(shù)開發(fā)的項(xiàng)目需要足夠強(qiáng)大的研發(fā)能力。其ADC技術(shù)平臺(tái)、雙特異性抗體技術(shù)平臺(tái)等專利技術(shù)平臺(tái)/獨(dú)具優(yōu)勢(shì)。據(jù)悉,在全球獲得40個(gè)ADC項(xiàng)目。

后記<<<

保持差異化競(jìng)爭(zhēng)優(yōu)勢(shì),才能在創(chuàng)新轉(zhuǎn)型新浪潮中獲益,如規(guī)模沒有藥明康德大,僅為其十分之一左右的昭衍新藥,但在毛利率方面遠(yuǎn)超一眾CRO巨頭。究其原因,昭衍新藥從事的臨床前藥物安全性評(píng)價(jià)市場(chǎng)壁壘高。目前國(guó)內(nèi)僅有包括昭衍新藥在內(nèi)的兩家CRO獲得準(zhǔn)許進(jìn)行全部十類藥物GLP研究所需的證書。

當(dāng)然,CXO行業(yè)也面臨共性考題:一是對(duì)于大型創(chuàng)新藥企而言,隨著外包費(fèi)用的節(jié)節(jié)攀升,自建臨床團(tuán)隊(duì)成本反而更低,質(zhì)量也有保障。如百濟(jì)神州、恒瑞醫(yī)藥開始自建CRO團(tuán)隊(duì)。二是企業(yè)本身研發(fā)投入仍有待提高。2020年,龍頭企業(yè)藥明康德年研發(fā)投入人民幣69325.96萬元,較2019年增加17.42%。可想而知,很多中小CXO企業(yè)在創(chuàng)新方面也是挑戰(zhàn)。

為原創(chuàng)性新藥企業(yè)助力,CXO行業(yè)同樣需要在創(chuàng)新上拼速度。