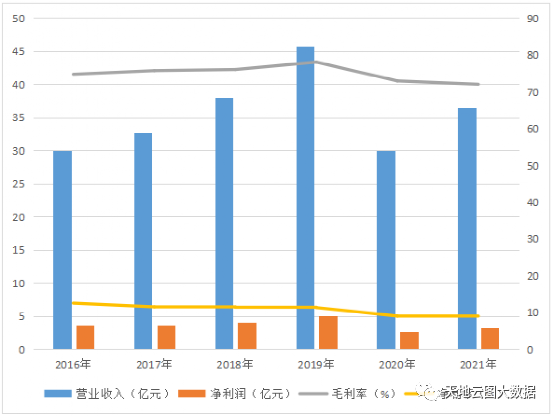

江蘇康緣藥業(yè)股份有限公司(康緣藥業(yè),600557)披露的2022年半年度業(yè)績報告顯示,報告期內(nèi),公司業(yè)績數(shù)據(jù)延續(xù)了2021年的增長趨勢,實現(xiàn)營收共20.97億元,同比增長18.54%;實現(xiàn)歸屬于上市公司股東的凈利潤2.11億元,同比增長32.35%。

圖1:康緣藥業(yè)2017-2022年經(jīng)營核心指標(biāo)

一、獨家品種眾多

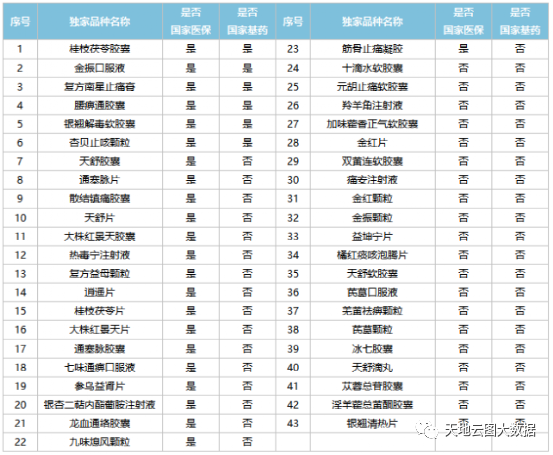

目前,康緣藥業(yè)擁有藥品生產(chǎn)批件203個,其中有43個中藥獨家品種,2個中藥保護(hù)品種。主要產(chǎn)品線聚焦病毒感染性疾病、婦科疾病、心腦血管疾病、骨傷科疾病等中醫(yī)優(yōu)勢領(lǐng)域,其中病毒感染性疾病產(chǎn)品線的代表品種有金振口服液、熱毒寧注射液、杏貝止咳顆粒等。

表1:康緣藥業(yè)獨家產(chǎn)品清單

米內(nèi)網(wǎng)數(shù)據(jù)顯示,2021年中國城市公立醫(yī)院、縣級公立醫(yī)院、城市社區(qū)中心以及鄉(xiāng)鎮(zhèn)衛(wèi)生院(簡稱中國公立醫(yī)療機構(gòu))終端杏貝止咳顆粒銷售額超過9000萬元,同比增長61.92%。

本期,天地云圖中藥產(chǎn)業(yè)大數(shù)據(jù)平臺就從杏貝止咳顆粒涉及原料角度,對企業(yè)的中藥原料成本壓力進(jìn)行簡單評析。

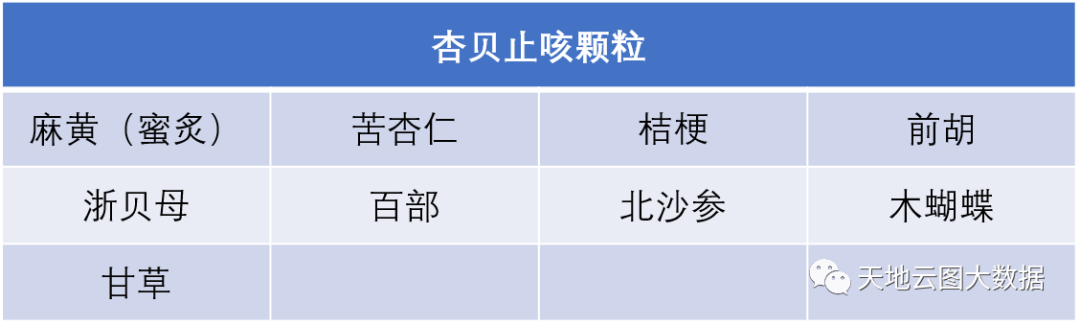

二、杏貝止咳顆粒核心原料

表2:杏貝止咳顆粒核心原料表

該品可清宣肺氣,止咳化痰,用于治療外感咳嗽屬表寒里熱證,癥見微惡寒、發(fā)熱、咳嗽、咯痰、痰稠質(zhì)粘、口干苦、煩躁等。

三、杏貝止咳顆粒原料漲跌

表3:杏貝止咳顆粒原料漲跌表

杏貝止咳顆粒原料在2021年1月-2022年9月期間,7種原料品種價格上漲,占比78%,1種原料價格下跌,占比11%,一種原料價格走平,占比11%。

四、杏貝止咳顆粒原料點評

麻黃,內(nèi)蒙古產(chǎn)地開始產(chǎn)新,產(chǎn)地行情穩(wěn)定,預(yù)計今年產(chǎn)量與去年相差不大。該品種屬市場管制專營品種,關(guān)注商家有限,行情保持平穩(wěn),市場一般切片統(tǒng)貨價格17-18元(公斤價,下同),預(yù)計短期內(nèi)行情平穩(wěn)運行。

苦杏仁,產(chǎn)地開始產(chǎn)新,產(chǎn)地貨源走緩,價格疲軟,市場前期價格下滑,近期行情轉(zhuǎn)穩(wěn)。隨著市場來貨增加,整體關(guān)注度不高,價格與前期相比變化不大,市場統(tǒng)貨價格26-27元,隨著新貨大量入市,價格有變化可能。

桔梗,內(nèi)蒙古產(chǎn)區(qū)已開始采挖,產(chǎn)地鮮貨價格在5-5.3元;河北也有新貨產(chǎn)出,當(dāng)?shù)亟y(tǒng)貨售價在29-30元上下;陜西等地產(chǎn)新臨近,市場貨源不多,新貨上市少。商家關(guān)注今年產(chǎn)新情況,預(yù)計未來行情會有所波動。

前胡,產(chǎn)地有商家尋貨,價格出現(xiàn)上漲;市場進(jìn)入需求旺季,隨著庫存消耗,貨源走動加快,市場家種統(tǒng)貨價格36-37元上下。由于庫存充足,后市需關(guān)注市場消耗情況。

浙貝母,產(chǎn)地交易量不大,農(nóng)戶惜售,市場整體關(guān)注度不高,行情與前期持平,市場無硫個子價格在54-57元之間,無硫片的價格在72-75元之間,短期內(nèi)行情平穩(wěn)運行。

百部,產(chǎn)地產(chǎn)新,產(chǎn)地鮮貨售價4.5元/斤上下,折干干品售價36元上下;市場有新貨入市,整體庫存不多,價格保持堅挺運行,目前市場條子統(tǒng)貨售價37元上下,統(tǒng)片價格45元上下。預(yù)計今年產(chǎn)量不大,后市價格有變化可能。

北沙參,產(chǎn)地產(chǎn)新,新貨陸續(xù)上市,內(nèi)蒙古產(chǎn)地今年種植面積增加,但受到天氣原因?qū)е庐€產(chǎn)降低,內(nèi)蒙古鮮貨售價5-6元,九成干統(tǒng)貨售價45元上下;河北貨也大量入市,當(dāng)?shù)亟y(tǒng)個售價26-30元,干度普遍欠佳,整體走動尚可,商家關(guān)注今年產(chǎn)量情況。

木蝴蝶,高價刺激口岸來貨,市場供應(yīng)有量,整體需求有限,貨源走動遲緩,行情出現(xiàn)下滑,目前市場價格40-41元,商家關(guān)注度不高,后市看平。

五、綜合分析

1、浙貝母等品種采購成本壓力較大 原料壓力測試顯示,目前杏貝止咳顆粒原料原料從供應(yīng)量壓力上看,主要來自于浙貝母、北沙參、前胡和百部等;而從質(zhì)量壓力上看,主要來自于前胡、浙貝母和百部等。

2、浙貝母2022年減產(chǎn) 2020年,浙貝母行情觸底,農(nóng)戶紛紛棄種,種子被當(dāng)做成品出售,導(dǎo)致2021年種子價格大漲,種植面積進(jìn)一步減少。2022年浙江產(chǎn)區(qū)干旱,種子產(chǎn)出量減少,加上種植面積有限,導(dǎo)致產(chǎn)新后行情穩(wěn)步走高。

不過,湖北貝母近年種植面積不小,產(chǎn)量已經(jīng)可以和浙江產(chǎn)區(qū)媲美。再加上浙貝母為無性繁殖,當(dāng)年種植一個浙貝母,第二年母體腐爛后只能產(chǎn)出兩個新貝母。如果其中一個新貝母用以加工商品,而另一個繼續(xù)用作種植,產(chǎn)量難擴大,但產(chǎn)量調(diào)減卻可以通過控制種貝來實現(xiàn)。未來浙貝母價格還需關(guān)注資本動向,以及實際需求量的增長情況。

3、康緣藥業(yè)大力投入新藥研發(fā) 2021年,康緣藥業(yè)投入研發(fā)費用4.99億元,同比增長31.27%;2022上半年研發(fā)費用2.77億元,同比增長28.01%。隨著藥品審批提速,以及集采、醫(yī)保、一致性評價等醫(yī)藥新政的影響,國產(chǎn)創(chuàng)新藥賽道正在走向春天,如何避免同質(zhì)化競爭,縮短研發(fā)周期,降低研發(fā)成本,提高利潤率才是公司未來競爭之本。