隨著“新醫(yī)改”的持續(xù)推進(jìn),“雙通道”機(jī)制下處方外流已經(jīng)成為發(fā)展趨勢(shì),以專業(yè)化為核心的DTP藥房正處高速發(fā)展階段。

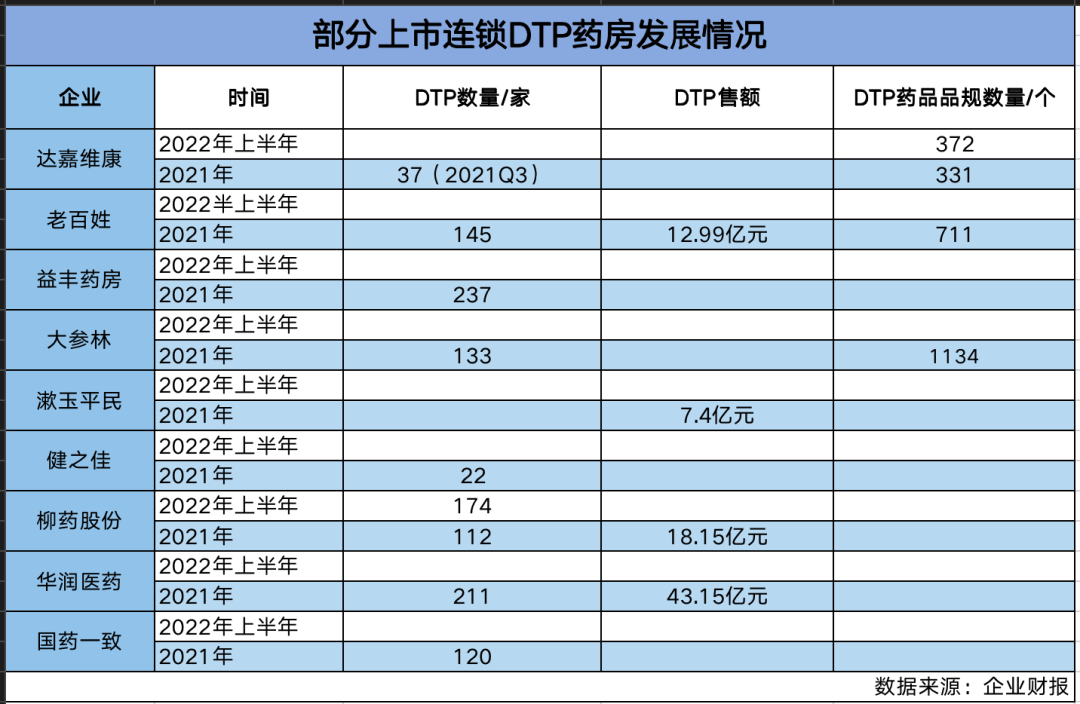

前不久,達(dá)嘉維康發(fā)布了公司自去年年底上市之后的首份半年報(bào),截至2022年6月底,其銷售DTP品規(guī)372個(gè),疊加客流增加與品種優(yōu)化,DTP銷售額較去年同期增長(zhǎng)25.72%,DTP專業(yè)藥房業(yè)務(wù)是目前零售業(yè)務(wù)增長(zhǎng)引擎。

事實(shí)上,伴隨“雙通道”政策深入落地,線上線下藥品零售市場(chǎng)業(yè)態(tài)也在發(fā)生劇烈變化。特藥由于主要治療特殊疾病或重大疾病,具有治療費(fèi)用高、需要特殊用藥監(jiān)護(hù)等特性,在DTP藥房經(jīng)營(yíng)品種里,抗腫瘤藥、免疫抑制劑、全身用抗病毒藥、內(nèi)分泌治療用藥等眾多“高毛利”品類,正在吸引越來越多的參與者。

面對(duì)“雙通道”帶來的市場(chǎng)機(jī)會(huì),醫(yī)藥企業(yè)、傳統(tǒng)零售連鎖藥店和“互聯(lián)網(wǎng)+醫(yī)藥”企業(yè)正在快速加大DTP業(yè)務(wù)布局,其中不僅活躍著老百姓、益豐、大參林、一心堂、漱玉平民、健之佳等大型連鎖企業(yè),還有上海醫(yī)藥、華潤(rùn)醫(yī)藥、國(guó)藥一致、柳藥集團(tuán)、鷺燕醫(yī)藥等醫(yī)藥企業(yè),以及阿里健康、京東健康等“線上+線下”平臺(tái)企業(yè),市場(chǎng)動(dòng)向持續(xù)引發(fā)關(guān)注。

“雙通道”利好 連鎖DTP藥房量質(zhì)同升

隨著零售“雙通道”政策加速落地,DTP藥房迎來發(fā)展機(jī)遇。與普通定點(diǎn)零售藥店相比,符合納入“雙通道”管理的定點(diǎn)零售藥店在信息化、藥品管理和監(jiān)管方面需滿足更高的要求,DTP藥房因與遴選標(biāo)準(zhǔn)吻合度高而迎來發(fā)展機(jī)遇。

在業(yè)內(nèi)看來,門店布局在DTP競(jìng)爭(zhēng)中具備先天優(yōu)勢(shì),在院內(nèi)及院邊藥房資源緊張的現(xiàn)況下,搶先布局可以帶來一定的區(qū)域優(yōu)勢(shì),除了可以搶得關(guān)聯(lián)先機(jī),還可以帶來一定的競(jìng)爭(zhēng)基礎(chǔ)量,所以各大上市連鎖最近幾年都在積極布局DTP專業(yè)藥房,以承接更多的品種銷售。

益豐藥房、老百姓、一心堂、大參林等上市連鎖藥房借助其連鎖化特征,在DTP業(yè)務(wù)領(lǐng)域能夠享有終端市場(chǎng)的品牌效應(yīng)及地理優(yōu)勢(shì),圍繞DTP藥房布局,大型上市連鎖不僅在數(shù)量上有所提升,各家也開始突出差異化優(yōu)勢(shì),通過打造標(biāo)準(zhǔn)化的專業(yè)藥房人才體系建設(shè)、完善內(nèi)控制度等措施不斷提升門店競(jìng)爭(zhēng)力。

在上市連鎖藥店?duì)幭炔季?ldquo;雙通道”,老百姓進(jìn)度最快。截至2022年一季度末,老百姓擁有雙通道門店149家,特殊門診463家,院邊店占比約10%,DTP藥房145家。老百姓在回復(fù)投資者問詢2022年開設(shè)“雙通道”藥店數(shù)時(shí)表示,“雙通道”藥店由各地醫(yī)保局批準(zhǔn),密切關(guān)注各省市雙通道相關(guān)政策,利用DTP和院邊店、旗艦店優(yōu)勢(shì),積極申請(qǐng)雙通道定點(diǎn)零售藥店資格,在承接處方外流中占據(jù)優(yōu)勢(shì)。

為承接處方外流帶來的巨大增量市場(chǎng),益豐藥房積極布局“雙通道”藥店。截至2022年一季度末,益豐擁有雙通道藥店130家,經(jīng)營(yíng)與醫(yī)保協(xié)議內(nèi)的談判藥品200個(gè),處方外流品種650個(gè),與150個(gè)處方藥供應(yīng)商建立合作關(guān)系。

大參林也在緊隨行業(yè)探索 DTP業(yè)務(wù),截至2021年底,大參林醫(yī)保門店總數(shù)占公司直營(yíng)藥店總數(shù)的89.39%,院邊店達(dá)到760家,同比增長(zhǎng)28%,其中DTP 專業(yè)藥房133家。2021年其開發(fā)了3956個(gè)新藥品品種,其中處方品種2005個(gè),DTP 品種1134個(gè)。

漱玉平民重視DTP藥房專業(yè)化建設(shè),根據(jù)相關(guān)標(biāo)準(zhǔn),編寫并下發(fā)了《DTP標(biāo)準(zhǔn)作業(yè)手冊(cè)》,指導(dǎo)DTP專業(yè)藥房標(biāo)準(zhǔn)作業(yè)。2021年,漱玉平民在山東省內(nèi)開設(shè)48家大病定點(diǎn)特藥藥房、270余家院邊店,DTP業(yè)務(wù)全年含稅銷售額超過7.4億元。進(jìn)入2022年,漱玉平民繼續(xù)加強(qiáng)在專業(yè)藥房方面的建設(shè),今年一季度,漱玉平民DTP業(yè)務(wù)含稅銷售額達(dá)到2.63億,同比提升68.58%。

一心堂在2021年年報(bào)中圍繞DTP藥房也有所提及,并表示將不斷強(qiáng)化發(fā)展DTP專業(yè)藥房、分銷專業(yè)藥房、慢病管理藥房、智慧藥房等模式,不過在年報(bào)文字中并未透露具體業(yè)務(wù)情況。

以消費(fèi)者需求為中心,提供終端引流服務(wù),打開差異化通道是獲得市場(chǎng)份額及新利潤(rùn)空間的必要出路,這無疑是“互聯(lián)網(wǎng)+醫(yī)藥”服務(wù)的巨大優(yōu)勢(shì)。8月初,廣州市醫(yī)療保險(xiǎn)服務(wù)中心公示了《廣州市首批“雙通道”藥店評(píng)估入選藥店名單》,共30家藥店納入“雙通道”管理。值得一提的是,此次“雙通道”藥店名單浮現(xiàn)出騰訊系的圓心科技、阿里系的阿里健康等互聯(lián)網(wǎng)巨頭的身影。

面對(duì)高速增長(zhǎng)的DTP市場(chǎng),互聯(lián)網(wǎng)DTP藥房也呈現(xiàn)強(qiáng)勁勢(shì)頭。京東健康年報(bào)顯示,平臺(tái)“京東藥急送”全時(shí)段送藥服務(wù)現(xiàn)已覆蓋全國(guó)3萬多家藥店,涵蓋城市超過300個(gè);此外,京東還在全國(guó)多省設(shè)置藥房企業(yè),以發(fā)展自營(yíng)DTP業(yè)務(wù)。

業(yè)內(nèi)觀點(diǎn)認(rèn)為,DTP藥房憑借其專業(yè)性優(yōu)勢(shì),經(jīng)營(yíng)品種主要以抗腫瘤等創(chuàng)新藥為主,相比較于普通零售藥房的OTC藥品具有長(zhǎng)期性、穩(wěn)定性的特點(diǎn),有助于藥房獲得持續(xù)穩(wěn)定的現(xiàn)金流。

02

“高毛利”市場(chǎng)可期 DTP藥房全面加速

業(yè)內(nèi)預(yù)計(jì)到2025年,我國(guó)DTP市場(chǎng)規(guī)模將達(dá)到2200億。將深刻影響我國(guó)DTP藥房業(yè)態(tài)。預(yù)計(jì)到2030年,零售藥房渠道占中國(guó)藥品終端市場(chǎng)的比例將達(dá)到25%左右。

米內(nèi)網(wǎng)數(shù)據(jù)顯示,從中國(guó)實(shí)體藥店(含藥品和非藥品)各品類結(jié)構(gòu)來看,2021年藥品銷售額占比為77.0%,化學(xué)藥(含生物藥)占比為50.6%,越來越多高價(jià)值腫瘤特藥通過DTP藥房等院外渠道進(jìn)行銷售并持續(xù)火熱。

然而,不是所有的藥房都適宜成為DTP藥房。

據(jù)《零售藥店經(jīng)營(yíng)特殊疾病藥品服務(wù)規(guī)范》內(nèi)容顯示,從經(jīng)營(yíng)服務(wù)環(huán)境、藥學(xué)服務(wù)、冷鏈管理、信息系統(tǒng)、人員與培訓(xùn)、藥物警戒、制度建設(shè)等多方面對(duì)藥店提出了規(guī)范要求,只有所有考核都達(dá)標(biāo)了,才能成為一家特藥藥房、DTP藥房。

醫(yī)藥商業(yè)企業(yè)、傳統(tǒng)零售連鎖藥店和“互聯(lián)網(wǎng)+醫(yī)藥”企業(yè)布局DTP藥房具備優(yōu)勢(shì)。其中醫(yī)藥商業(yè)企業(yè)在分銷中與上游供應(yīng)商、下游醫(yī)療終端形成穩(wěn)定合作,累積下的渠道資源可為其在與藥企談判銷售品種時(shí)擁有更高的議價(jià)能力。

區(qū)域性流通企業(yè)在經(jīng)營(yíng)過程中往往擁有更高的專精度。連鎖藥店具備較強(qiáng)的門店復(fù)制擴(kuò)張能力,藥品的可及性更高,尤其是龍頭連鎖藥店具備品牌效應(yīng),在藥企、患者間信任度提升。連鎖藥店需加速轉(zhuǎn)型處方藥銷售,聚焦高端處方藥的DTP店中店模式運(yùn)營(yíng),才能更好地獲得這波“雙通道”政策紅利。

另一方面,大部分中小型DTP業(yè)務(wù)并不具備體量?jī)?yōu)勢(shì),想要盈利面臨的挑戰(zhàn)艱巨。公開數(shù)據(jù)顯示,流通商的零售業(yè)務(wù)毛利在10%到25%之間不等,連鎖零售藥店的毛利比較高,可以達(dá)到35%到37%,但是DTP藥店的利潤(rùn)只有3%到8%,因此DTP藥店的毛利要明顯低于普通零售店。流通商和零售藥店旗下的DTP藥店受到母公司的支撐,虧損可以得到零售藥店板塊的對(duì)沖。

DTP渠道的毛利率雖然很低,不過由于售價(jià)高,毛利潤(rùn)依然很高。在回復(fù)投資者提問時(shí),達(dá)嘉維康表示,DTP業(yè)務(wù)毛利率比傳統(tǒng)藥房業(yè)務(wù)的毛利率低,但是從毛利額的貢獻(xiàn)上是高的,通過國(guó)家政策支持,納入醫(yī)保的大病病種越來越多,通過雙通道藥房提供更大的終端銷售市場(chǎng);同時(shí)公司和上游供應(yīng)商深度合作,不斷豐富大病特藥品種,滿足患者需求。通過大病患者購(gòu)藥引流購(gòu)買其他產(chǎn)品的收入占比很低,達(dá)嘉維康DTP業(yè)務(wù)是零售業(yè)務(wù)收入的主要來源,與公司發(fā)展專業(yè)藥房的業(yè)務(wù)模式相匹配。

隨著處方外流、醫(yī)藥分家的推進(jìn)、新特藥加速上市等多方利好下,藥房終端尤其是像DTP藥房這類的專業(yè)藥房,將承接醫(yī)院終端外流的處方藥供給和相關(guān)專業(yè)服務(wù)的市場(chǎng),市場(chǎng)體量有望持續(xù)擴(kuò)大。在政策推動(dòng)及多重需求的合力推動(dòng)下,DTP藥房是聯(lián)接藥企、醫(yī)院及患者的平臺(tái),也將成為創(chuàng)新藥銷售的主渠道,成為醫(yī)藥零售市場(chǎng)重要的發(fā)展方向。

數(shù)據(jù)顯示,全國(guó)26個(gè)主要省市的DTP藥房數(shù)量為1883家(2020年經(jīng)營(yíng)5個(gè)及以上特藥品種的藥房),從行政區(qū)域分布圖可以看出,DTP藥房的區(qū)域分布不均衡,中東部主要省份的DTP藥房數(shù)量相對(duì)較多,其中山東省323家、河南省246家、河北省245家、湖北省196家。

“DTP更講服務(wù)質(zhì)量,而不是數(shù)量。”針對(duì)DTP參與者漸多的局面,有業(yè)內(nèi)人士表示,有些企業(yè)只看到了新特藥客單價(jià)高、利潤(rùn)大,而沒有抓住該模式的精髓部分:DTP藥房不再僅僅是一個(gè)“賣藥”的場(chǎng)所,是同時(shí)鏈接患者、藥企、醫(yī)院、支付方等多方的重要橋梁。DTP藥房一方面是創(chuàng)造新的利潤(rùn)增長(zhǎng)點(diǎn),更重要的一方面則是以此為契機(jī),營(yíng)造專業(yè)化氛圍、提升專業(yè)力,打造企業(yè)的整體運(yùn)營(yíng)能力和品牌形象。