中國醫(yī)藥化工網(wǎng)4月21日訊 最嚴“限抗令”及相關(guān)制度的實施讓抗生素行業(yè)大傷元氣。經(jīng)過幾年的休養(yǎng)生息,抗生素類市場規(guī)模在低位平穩(wěn)徘徊。2015年國家出臺了一系列關(guān)于抗生素合理使用的相關(guān)政策:1月底,衛(wèi)計委頒布“行動計劃”提出“加強合理用藥,運用處方負面清單管理、處方點評等形式控制抗菌藥物不合理應(yīng)用。至2017年底前綜合醫(yī)院住院患者抗菌藥物使用率不超過60%,抗菌藥物使用強度控制在每百人40DDDs/天以下,其他類別醫(yī)院需達到抗菌藥物臨床應(yīng)用專項整治指標”。8月底發(fā)布《抗菌藥物臨床應(yīng)用指導(dǎo)原則(2015版)》,2004年版本同時廢除。

抗生素市場風聲鶴唳,抗生素類零售市場又面臨怎樣變局?

北京、杭州平穩(wěn),南京上升

根據(jù)米內(nèi)網(wǎng)零售數(shù)據(jù)監(jiān)測,2013-2015年北京、南京、杭州三城市零售藥店抗生素規(guī)模中,北京、杭州走勢平穩(wěn),南京略有上升(見圖1)。

長期以來,我國大陸普遍存在抗生素濫用的情況,由此導(dǎo)致的耐菌株問題廣受醫(yī)學(xué)界的關(guān)注。2012年8月頒發(fā)的“最嚴限抗令”及相關(guān)制度的實施,打壓了不合理使用抗生素的行為,市場規(guī)模較小的抗生素零售市場受到較大沖擊。嚴峻形勢下,零售抗生素類藥店在品類、品規(guī)等方面順勢進行優(yōu)化調(diào)整,新營銷手段穩(wěn)定了市場份額大幅度下滑之勢。另一方面,“限抗令”的推行讓患者也逐漸認識到抗生素的不良反應(yīng)、如何規(guī)范使用以及避免濫用。隨著這些觀念普及,降低了臨床抗生素不合理使用行為,這也是抗生素類零售市場規(guī)模逐漸縮小并趨于平穩(wěn)的重要原因。

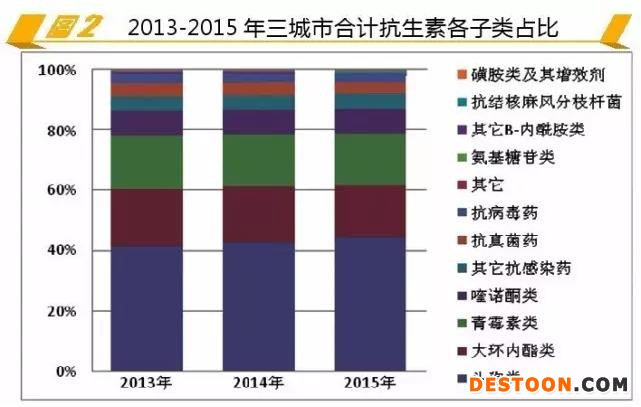

銷售占比穩(wěn)定,頭孢類強勢

抗生素類藥物廣泛應(yīng)用于各種感染性疾病,其品種繁多,大致可分為十類,零售市場占比較大的是頭孢類、大環(huán)內(nèi)酯類、青霉素類和喹諾酮類。2015年北京、南京、杭州三城市合計抗生素各子類占比顯示,頭孢類抗生素銷售額占比最大,為44.42%,呈現(xiàn)逐年上升趨勢。銷售額占比超出排名第二的大環(huán)內(nèi)酯類27.11個百分點,強勢占領(lǐng)零售市場;大環(huán)內(nèi)酯類占比為17.31%,呈現(xiàn)下滑趨勢;其余各子類銷售占比波動不明顯(見圖2)。

“限抗令”的實施很大程度上削減了頭孢類抗生素零售市場份額,但因其藥理特性,加上生產(chǎn)企業(yè)對制劑品類、劑型等更新或改進及該類用藥零售藥店營銷手段轉(zhuǎn)變等,抗生素類用藥依然有大量的需求。最嚴“限抗令”升級版的實施可能遞減頭孢類抗生素類零售用藥的市場規(guī)模,但在其抗生素類零售市場份額占比的名次依然不變。

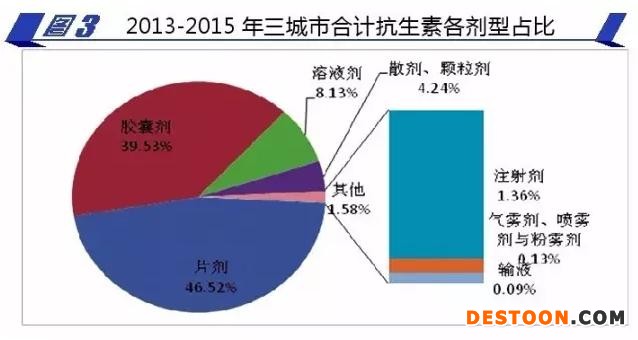

片劑膠囊劑主導(dǎo)

從2015年北京、南京、杭州三城市零售抗生素類用藥劑型占比圖(見圖3)可以看出,2015年片劑占比為46.52%、膠囊劑占比為39.53%,兩者合計占比86.05%,主導(dǎo)了零售市場。

抗生素類用藥的常用劑型有片劑、膠囊劑、溶液劑、散劑、顆粒劑、注射劑和噴霧劑等。由于抗生素類用藥片劑生物利用度高、保存條件要求低和適合長時間保存等優(yōu)點,消費者在零售市場購藥時偏好片劑。但片劑在口服后在胃腸道的崩解時間長(一般10-20分鐘),容易對胃黏膜產(chǎn)生損傷,同時劑型不適合南方高溫潮濕環(huán)境貯藏等缺點又會讓部分消費者排斥。膠囊劑有口服后在腸胃的崩解時間比片劑快(一般5-10分鐘)、不容易對胃黏膜產(chǎn)生損傷等優(yōu)點正好迎合部分消費者的需求。因此,零售抗生素類藥店可根據(jù)區(qū)域特點和用藥者偏好配置抗生素零售市場主導(dǎo)劑型。

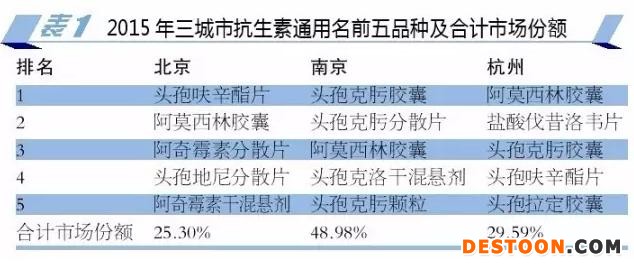

品種銷售區(qū)域差異大

由于氣候、生活習慣、疾病的分布等因素影響,三城市消費者在消費水平、用藥習慣存在一定的差異,并且各個生產(chǎn)企業(yè)在藥店的銷售區(qū)域重點不同,導(dǎo)致2015年三城市抗生素通用名前五品種差別較大,僅有阿莫西林膠囊是三城市共有的通用名前五品種。大環(huán)內(nèi)酯類阿奇霉素分散片及干混懸劑僅出現(xiàn)在北京前五品種中,抗病毒藥鹽酸伐昔洛韋片僅出現(xiàn)杭州前五品種中。

2015年三城抗生素通用名品種均有100多個,前五品種市場集中度南京為48.98%,北京和杭州分別為25.30%和29.59%(見表1)。

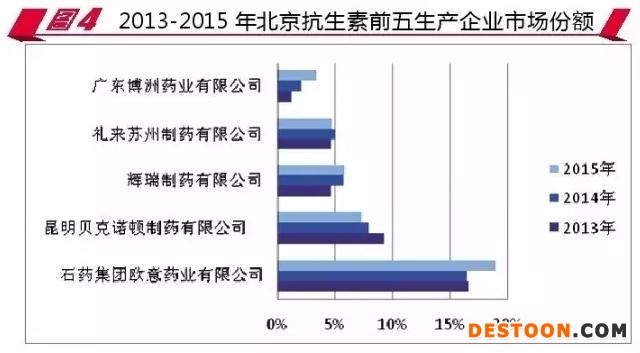

領(lǐng)跑企業(yè)穩(wěn)中有升

2013-2015年北京抗生素零售市場銷售額前五生產(chǎn)企業(yè)領(lǐng)跑者是石藥集團歐意藥業(yè),各年占比依次為16.69%、16.47%和19.3%,呈現(xiàn)平穩(wěn)上升態(tài)勢,市場份額明顯領(lǐng)先排名第二的昆明貝克諾頓制藥(見圖4)。

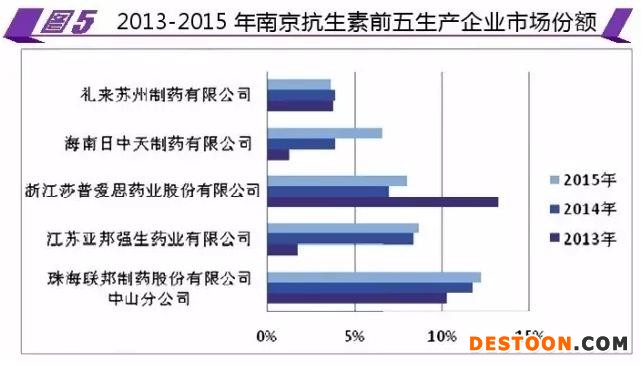

2013-2015年南京抗生素零售市場銷售額前五生產(chǎn)企業(yè)領(lǐng)跑者有所變動。2013年是浙江莎普愛思藥業(yè),當年占比13.17%;2014年珠海聯(lián)邦制藥后來居上,占比為11.75%,2015年占比為12.20%,領(lǐng)跑態(tài)勢較為明顯(見圖5)。

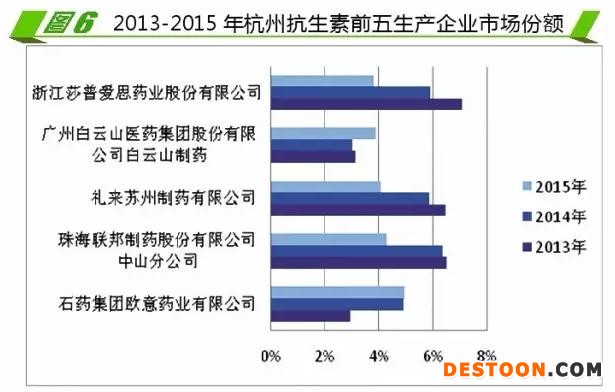

2013-2015年杭州抗生素零售市場銷售額前五生產(chǎn)企業(yè)呈現(xiàn)多頭領(lǐng)跑態(tài)勢,但歐意藥業(yè)有后發(fā)制人態(tài)勢,2015年占比為4.96%,同比略顯優(yōu)勢,曾排名第一的浙江莎普愛思藥業(yè)則跌至第五名(見圖6)。

2013-2015年北京、南京、杭州三城市抗生素零售市場前五生產(chǎn)企業(yè)占比的增減及排名變化反映出各企業(yè)抗生素類用藥在零售市場中競爭激烈,強者恒強。對于一個有領(lǐng)跑企業(yè)產(chǎn)品的市場來說,領(lǐng)跑者應(yīng)當有智慧化解各種政策所帶來的市場風險。所以,零售抗生素類藥店需要緊抱領(lǐng)跑者。

110102000668(1)號

110102000668(1)號