局勢:又一獨角獸將上市,科創(chuàng)板已獲受理

6月29日,上交所網(wǎng)站信息顯示,科創(chuàng)板擬上市公司明峰醫(yī)療審核狀態(tài)變更為“已受理”。這家國產(chǎn)CT前三的企業(yè),在成立11年后迎來了?最大變化?。

明峰醫(yī)療招股書(申報稿)顯示,明峰醫(yī)療本次擬發(fā)行股份不超過1.50億股,不低于發(fā)行后總股本的10%,不高于發(fā)行后總股本的18.58%,本次發(fā)行均為新股,不安排股東公開發(fā)售股份,海通證券股份有限公司為其保薦機構。

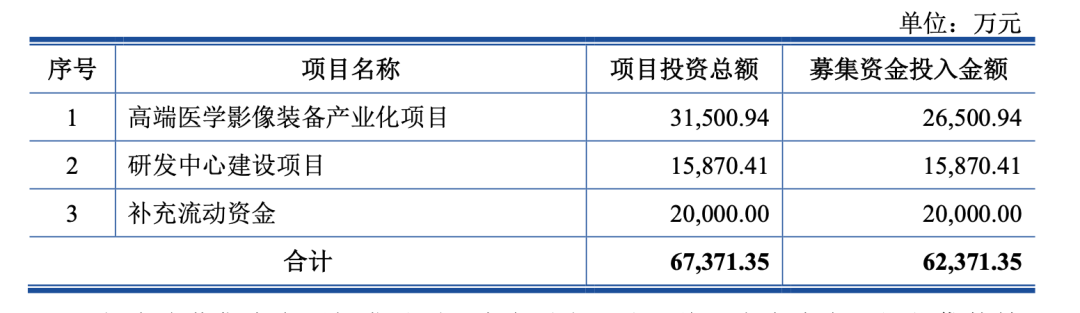

本次募集資金用于項目及擬投入的募資金額為:高端醫(yī)學影像裝備產(chǎn)業(yè)化項目,募集資金投入金額約2.65億元;研發(fā)中心建設項目,募集資金投入金額約1.59億元;補充流動資金,募集資金投入金額2億元。本次股票發(fā)行后擬在上交所科創(chuàng)板上市。

?。▓D源:明峰醫(yī)療招股書)

明峰醫(yī)療成立于2011年,是一家醫(yī)學影像設備研發(fā)、生產(chǎn)、銷售及技術服務的高新技術企業(yè)。 作為國內(nèi)為數(shù)不多的能夠生產(chǎn)高端 CT 和 PET/CT 的醫(yī)療器械企業(yè)之一,亦是成功研發(fā) 256 排超高端 CT 的少數(shù)國內(nèi)企業(yè)之一,正在向 MRI、US、DR等其他醫(yī)學影像設備延伸。

其中 CT 產(chǎn)品線主要包括 8排、16排、24排、48排、64排、256排、車載CT系列、方舟CT系列等,覆蓋臨床實用普及機型到超高端科研機型以及移動醫(yī)療設備。同時也是國內(nèi)較早從事 PET/CT 產(chǎn)品研發(fā)設計并取得產(chǎn)品醫(yī)療器械注冊許可證的少數(shù)企業(yè)之一。

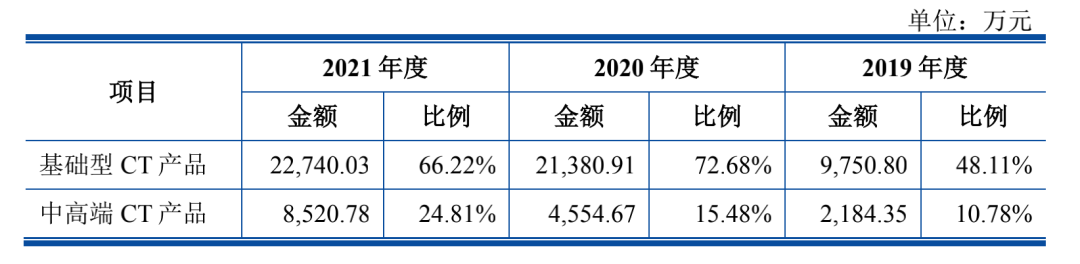

根據(jù)招股書內(nèi)容,明峰醫(yī)療中高端CT產(chǎn)品營收占比連續(xù)三年持上升狀態(tài)。

圖片(圖源:明峰醫(yī)療招股書)

三年內(nèi),明峰醫(yī)療CT 產(chǎn)品銷量不斷上升,營業(yè)收入分別為2.1億萬元、3億元及 3.5億元,2019-2021年的年收入復合增長率達 28.96%,根據(jù)灼識資訊調(diào)研報告,按照新增銷售臺數(shù)占有率排名,2021年其在我國 CT 產(chǎn)品排名第六,國產(chǎn)廠家中排名第三。

爭議:蟄伏三年,持續(xù)虧損?

建材行業(yè)起家的明峰,曾被質疑“用賣水泥的錢和GPS扳手腕”。而這種質疑也折射出國內(nèi)高端醫(yī)療影像的卡脖子之痛,面對GPS的壟斷堡壘,白手起家的國產(chǎn)器械廠商只能背水一戰(zhàn),明峰醫(yī)療就是其中一員。

財務數(shù)據(jù)顯示,明峰醫(yī)療2019年、2020年、2021年營收分別為2.11億元、3億元、3.52億元;同期對應的歸母凈利潤分別為-2.13億元、-2.31億元、-2.07億元。報告期內(nèi)公司尚未盈利。

截至2021年12月31日,公司合并口徑累計未分配利潤為-142,700.58 萬元,最近一期末存在累計未彌補虧損。

對于持續(xù)虧損,招股書稱,大型醫(yī)學影像設備行業(yè)具有技術門檻高、高端人才密集、研發(fā)周期長、資金投入大的特征,對于企業(yè)的綜合研發(fā)能力,技術經(jīng)驗有較高的要求。為保持產(chǎn)品市場競爭力,其持續(xù)進行大額研發(fā)投入,導致累計未彌補虧損不斷增加。

此外,由于公司大多數(shù)醫(yī)療器械產(chǎn)品的醫(yī)療器械注冊證獲批時點在報告期初,相關產(chǎn)品投入市場時間較短,為增進醫(yī)療機構及放射醫(yī)士對公司產(chǎn)品的認知,公司在銷售團隊建設、市場推廣活動等方面投入較多人力和物力,因此公司報告期內(nèi)銷售費用等支出占營業(yè)收入比率維持較高水平。

為提高員工的工作積極性,公司實施股權激勵計劃,產(chǎn)生了較大的股份支付,也增加了公司費用開支。

據(jù)統(tǒng)計,近十年時間,明峰醫(yī)療設備研發(fā)上的投入超過10億元。

招股書顯示,明峰醫(yī)療2021年度經(jīng)審計的營業(yè)收入為3.52億元,公司2019年、2020年以及2021年三年累計研發(fā)投入為2.49億元,占三年累計營業(yè)收入8.63億元的28.87%。

明峰醫(yī)療稱,公司尚未盈利且存在累計未彌補虧損不會對公司業(yè)務拓展產(chǎn)生重大不利影響。

具體來看,近年來推進醫(yī)療器械國產(chǎn)化進程的相關政策陸續(xù)出臺,明峰醫(yī)療下游市場持續(xù)增長,隨著中高端 CT 國產(chǎn)化替代的持續(xù)進行以及針對下沉市場的基礎型 CT 的需求放量,營業(yè)收入預計仍將持續(xù)增長。

隨著中高端產(chǎn)品的上市以及核心零部件國產(chǎn)化自產(chǎn)化比例的逐步提升,明峰醫(yī)療綜合毛利率逐年提升,報告期各期,綜合毛利率分別為18.16%、19.94%及 21.15%,隨著業(yè)務規(guī)模效應逐漸顯現(xiàn),對上游球管、滑環(huán)等核心零部件供應商的議價能力不斷增強,主要產(chǎn)品成本將持續(xù)下降。

并且,CT 探測器和 PET 探測器等多項技術儲備,也為明峰醫(yī)療未來發(fā)展奠定的基礎。

盡管前景看好,但明峰醫(yī)療也坦言,盡管公司已有多款產(chǎn)品上市銷售,但其中的大多數(shù)產(chǎn)品于報告期內(nèi)才取得注冊證,目前還處于起步推廣階段,尚未形成規(guī)模效應。

此外,在新產(chǎn)品新技術的研發(fā)儲備、現(xiàn)有產(chǎn)品的完善優(yōu)化、品牌和市場推廣、銷售渠道建設等方面,公司需要繼續(xù)投入較為大額的資金,從而可能在未來一段時間內(nèi)仍無法實現(xiàn)盈利。預計首次公開發(fā)行股票并上市后,公司短期內(nèi)無法現(xiàn)金分紅,將對股東的投資收益造成一定程度不利影響。

據(jù)億歐網(wǎng)報道,明峰醫(yī)療自主研發(fā)的探測器曾斬獲國家“十二五”和“十三五”CT探測器項目,由其整合美國FMI和國內(nèi)研發(fā)團隊進行研發(fā)。事實上,在2011年創(chuàng)建之時,明峰醫(yī)療就通過收購美國的FMI TECHNOLOGY切入醫(yī)學影像設備賽道,并在這基礎上搭建起了日后的中美兩地研發(fā)團隊,各司其職。

對于未來,明峰醫(yī)療總經(jīng)理江浩川認為,從影像產(chǎn)品的角度來看,智能化一定是未來發(fā)展的主要方向,與此同時,產(chǎn)品本身也在加速更新?lián)Q代,預計每三至五年就會有大變化,如時下大家都在爭先研發(fā)的光子計數(shù)CT。此外,AI和產(chǎn)品的結合,如何去賦能產(chǎn)品甚至是診療流程,也是未來的發(fā)展趨勢。

打擂:國產(chǎn)大型醫(yī)療設備,多個巨頭跑馬圈地

毫不夸張地說,分產(chǎn)品線來看,CT業(yè)務基本算是明峰醫(yī)療目前的唯一營收支柱,2021年其CT產(chǎn)品占營收比超過80%。

但國內(nèi)CT市場的競爭并不輕松。

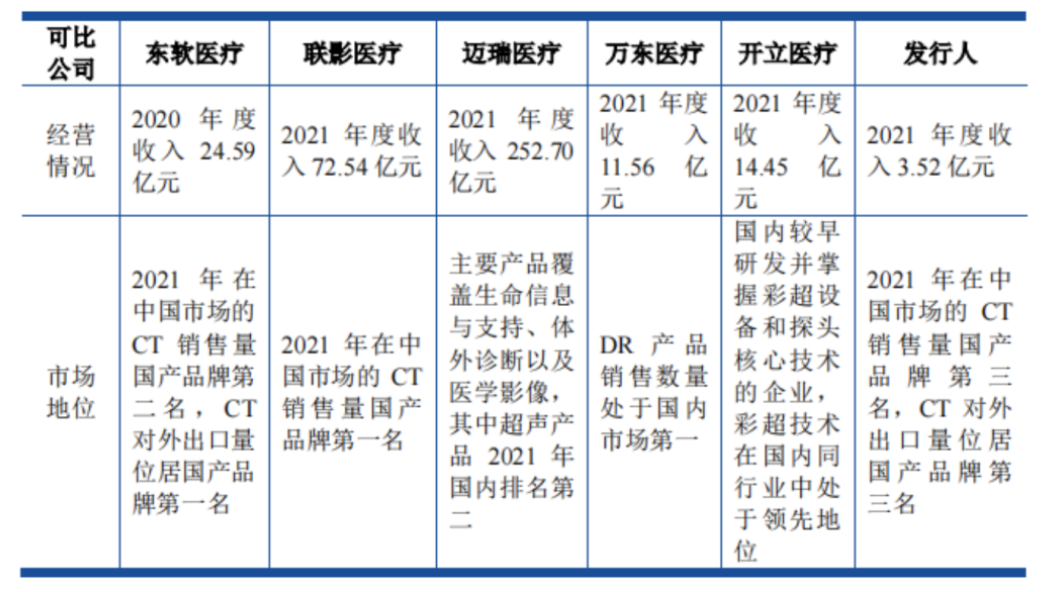

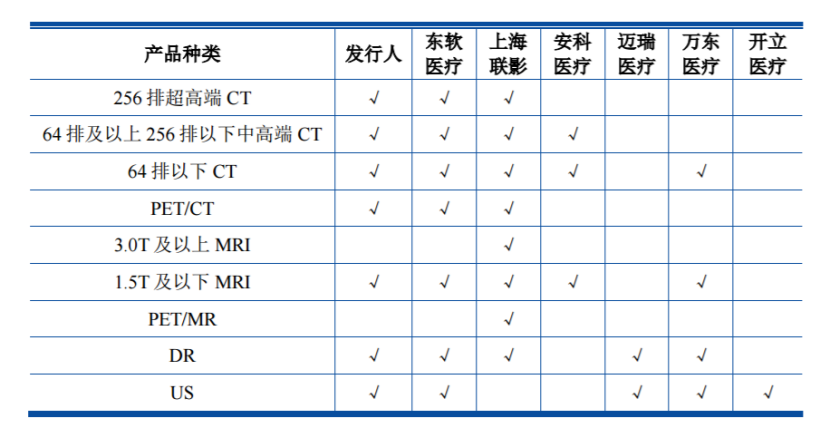

?。▓D源:明峰醫(yī)療招股書)

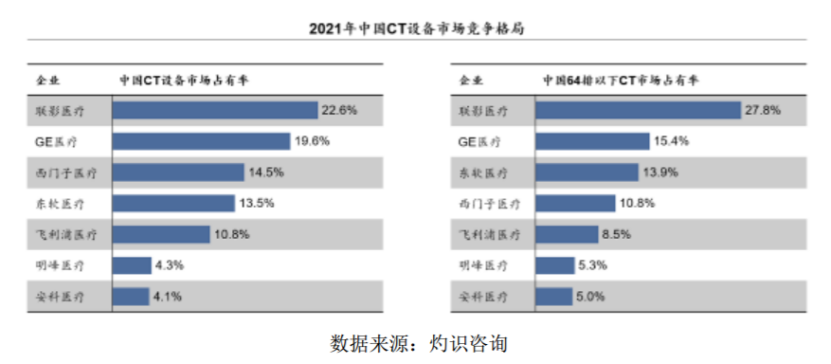

目前國內(nèi)企業(yè)中,聯(lián)影、東軟、明峰均有256排超高端CT上市,是國內(nèi)醫(yī)學影像領域 CT 產(chǎn)品線較為齊備的企業(yè),此外安科、萬東也在CT領域有所布局。市場占有率方面,明峰醫(yī)療位列第六,市占率達4.3%。

據(jù)灼識咨詢數(shù)據(jù),2021年中國CT設備市場占有率排名前五的分別為聯(lián)影醫(yī)療、GE醫(yī)療、西門子醫(yī)療、東軟醫(yī)療和飛利浦醫(yī)療,上述企業(yè)CT設備總市占率已超過80%,其中,聯(lián)影一家占比超20%。

除CT業(yè)務外,明峰醫(yī)療已獲批但尚未實現(xiàn)規(guī)?;a(chǎn)的MRI、DR、US業(yè)務領域,在國內(nèi)也有多個實力較強的競爭對手。

?。▓D源:明峰醫(yī)療招股書)

據(jù)賽柏藍器械觀察,目前比較有代表性的國產(chǎn)大型醫(yī)療設備廠商,主要有聯(lián)影醫(yī)療、東軟醫(yī)療、安科醫(yī)療、邁瑞醫(yī)療、萬東醫(yī)療、開立醫(yī)療等。其中,邁瑞、萬東、開立已于此前上市,東軟、聯(lián)影也已遞交IPO招股書。

聯(lián)影醫(yī)療

聯(lián)影醫(yī)療成立于2011年,主要產(chǎn)品包括CT、MRI、PET/CT、DR、放射療、醫(yī)療云等。2021年,聯(lián)影醫(yī)療實現(xiàn)營收72.54億元,其中MR、CT、XR、MI、RT和維保服務營收分別為15.29億元、34.21億元、4.94億元、10.40億元、1.40億元和4.39億元,實現(xiàn)凈利潤14.04億元。2019年-2021年營收年復合增長率達到56.03%。

按2020年度國內(nèi)新增臺數(shù)口徑,聯(lián)影MR產(chǎn)品在國內(nèi)新增市場占有率排名第一,1.5T及3.0TMR分別排名第一和第四;CT產(chǎn)品在國內(nèi)新增市場占有率排名第一,64排以下CT排名第一、64排及以上CT排名第四;PET/CT及PET/MR產(chǎn)品在國內(nèi)新增市場占有率均排名第一;DR及移動DR產(chǎn)品在國內(nèi)新增市場占有率分別排名第二和第一。

東軟醫(yī)療

東軟醫(yī)療創(chuàng)立于1998年,產(chǎn)品包括CT、MRI、DSA、DR、US、放射治療產(chǎn)品、體外診斷設備及試劑等。2020年,東軟醫(yī)療營業(yè)總收入為24.59億元,年內(nèi)利潤9275.8萬元。其中CT營收為12.93億元,占營收比的52.6%,2021年CT對外出口量居國產(chǎn)品牌首位。

邁瑞醫(yī)療

邁瑞醫(yī)療成立于1999年,主要產(chǎn)品覆蓋三大領域:生命信息與支持、體外診斷以及醫(yī)學影像,其中醫(yī)學影像產(chǎn)品包括超聲診斷系統(tǒng)、數(shù)字X射線成像系統(tǒng)和PACS。2021年實現(xiàn)營收252.70億元,其中醫(yī)學影像業(yè)務營收54.26億元,同比增長29.29%,超聲業(yè)務首次成為全國第二。

安科醫(yī)療

安科醫(yī)療成立于1986年,主要從事大型醫(yī)學影像設備等產(chǎn)品的開發(fā)、生產(chǎn)和經(jīng)營,產(chǎn)品涉及CT、MRI、口腔CT、影像云等。

萬東醫(yī)療

萬東醫(yī)療成立于1955年,主要從事影像類醫(yī)療器械的研發(fā)、制造、生產(chǎn)及影像診斷服務,主要產(chǎn)品包括MRI、CT、DR、RF、DSA、乳腺機、US、遠程醫(yī)學影像服務等,1997年在上海證券交易所上市。2021年度收入11.56億元,DR產(chǎn)品銷售數(shù)量處于國內(nèi)市場第一。

開立醫(yī)療

開立醫(yī)療成立于2002年,主要從事醫(yī)療設備的研發(fā)和制造,主要產(chǎn)品有US、電子內(nèi)鏡和血液細胞分析儀,2017年在深圳證券交易所創(chuàng)業(yè)板上市。

2021年度收入14.45億元,是國內(nèi)較早研發(fā)并掌握彩超設備和探頭核心技術的企業(yè),彩超技術在國內(nèi)同行業(yè)中處于領先地位。

底牌:爭鋒高端醫(yī)療市場,拿什么較量?

醫(yī)學影像設備市場是醫(yī)療器械行業(yè)中技術壁壘最高、市場規(guī)模最大的細分市場之一,2021年全球市場規(guī)模達到458億美元。

中國市場的較量必將成為全球醫(yī)療器械市場競爭焦點。

根據(jù)灼識咨詢數(shù)據(jù),2021年我國醫(yī)學影像設備市場規(guī)模達到524億元,2015年至2021年年復合增長率9.7%,預計到2030年,我國醫(yī)學影像設備市場規(guī)模將達到1115億元,2021年至2030年復合增長率為8.8%。

以CT領域為例,2021年全球CT市場規(guī)模約146億美元,預計2030年將達到約242億美元,年復合增長率為5.8%。從全球市場來看,歐美發(fā)達國家已步入平穩(wěn)增長期,未來全球CT市場的主要增長將來自亞太、南美、中東和南非等地區(qū)的發(fā)展中國家,受限于自身經(jīng)濟發(fā)展水平和制造業(yè)水平,這些地區(qū)的CT設備主要依賴進口。

從CT保有量來看,中國在2019年達到24,743臺,但與發(fā)達國家存在顯著差距。2019年,日本、美國每百萬人CT人均保有量分別約為111臺和44臺,同期中國約為18臺,僅約為日本、美國的六分之一和三分之一,仍具較大增長空間。

伴隨我國基層醫(yī)療設施投資建設力度的加大,CT領域也出現(xiàn)較快增長。2021年中國CT市場規(guī)模約達158億元,預計2030年將達到331億元,年復合增長率為8.5%。

從產(chǎn)品構成分析,64排以下CT國產(chǎn)化率已經(jīng)超過50%,而64排及以上CT國產(chǎn)化率不到10%。預計未來64排及以上中高端CT和針對下沉市場的經(jīng)濟型CT,將會是中國市場的主要增長點。

事實上,不僅在CT領域,目前國內(nèi)高端醫(yī)療器械市場,整體仍對進口有較強依賴。

全國政協(xié)委員、北京醫(yī)院心血管內(nèi)科主任楊杰孚此前曾指出,各大三甲醫(yī)院使用的高端醫(yī)療器械中,進口占比過高,三甲醫(yī)院可以說90%的高端設備來自歐美國家。約80%的CT機、90%的超聲波儀器、85%的檢驗儀器、90%的磁共振設備、90%的心電圖機、90%的高檔生理記錄儀都是進口產(chǎn)品。

近年來,國產(chǎn)醫(yī)療設備廠家也不斷加大研發(fā)投入和技術創(chuàng)新,部分企業(yè)已在高端MR、高端彩超、高層CT、MI等方面取得進展,不過核心零部件外采的難點仍需突破。

西南證券在近期發(fā)布的一份研報中總結,目前技術難點主要集中在XR領域的探測器;CT領域的探測器、高容量CT球管、滑環(huán)轉速;US領域的二維面陣探頭、實時三維成像技術;MRI領域的磁體模塊、射頻模塊、梯度模塊;MI領域PET子系統(tǒng)的探測器模塊并融合CT/MR的難點等領域。

此外,高端醫(yī)療設備上市后,進院方面的阻力還有待觀察和化解。

國家層面,支持國產(chǎn)的方向是明確的。去年10月,國家財政部、工信部聯(lián)合發(fā)布《政府采購進口產(chǎn)品審核指導標準》,要求通過提高政府采購國產(chǎn)化比例,推進醫(yī)療器械國產(chǎn)化的進程。

對于國產(chǎn)醫(yī)療器械企業(yè)而言,此刻猶如順風騎行,但道路多障礙,誰能率先贏下這一局,還有待丈量。