如果乙類OTC藥品不納入醫(yī)保目錄的條款付諸實施,將對零售藥店未來3-5年的走勢產(chǎn)生較大影響。在醫(yī)保紅利褪去后,零售藥店今后將產(chǎn)生全新的市場競爭格局。

IQVIA數(shù)據(jù)顯示,2019年中國醫(yī)藥健康市場(只含各終端銷售的藥品和零售藥店銷售的保健品,含線上渠道但不包含中藥飲片、個人護理和器械)的整體規(guī)模為15,563億元。其中,處方藥占79.6%的市場份額,OTC占15%,保健品占5.4%。分渠道來看,醫(yī)療終端占75%, 包含醫(yī)藥電商的零售終端占25%;其中醫(yī)藥電商渠道占比5%,但發(fā)展迅猛。

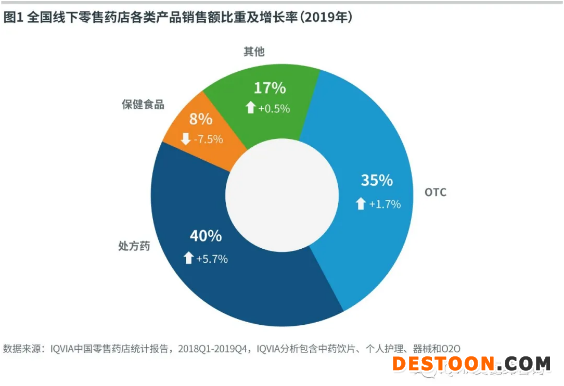

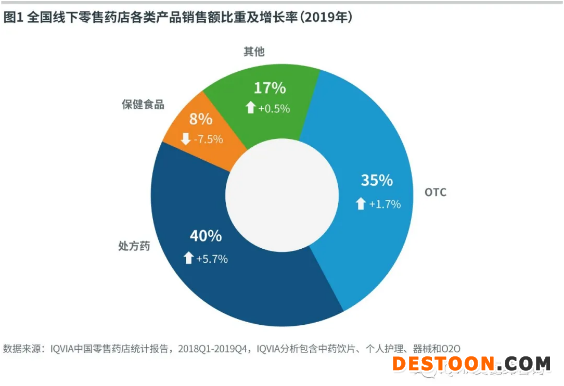

如果再加上中藥飲片、個人護理和器械,則2019年線下零售藥店整體規(guī)模約為3711億元。值得一提的是,受醫(yī)保政策限制非藥品類在藥店銷售和帶量采購政策推行、處方外流的影響,第二終端的藥品銷售占比持續(xù)提升——OTC和處方藥占據(jù)線下藥店整體市場的75%。(參見圖1)

4月29日,國家醫(yī)保局公布《基本醫(yī)療保險用藥管理暫行辦法(征求意見稿)》,計劃將10類藥品排除在醫(yī)保目錄之外,引起了業(yè)界的廣泛關(guān)注。其中,明確乙類OTC藥品不納入醫(yī)保目錄的條款,將對零售藥店未來3-5年的走勢產(chǎn)生較大影響。未來,在醫(yī)保紅利褪去后,零售藥店將產(chǎn)生全新的市場競爭格局。

目錄調(diào)整,短期影響較大

事實上,早在2015年,就曾傳出OTC藥品將退出醫(yī)保目錄的消息,但由于各種因素的疊加,當時并未出臺任何實際改革措施。此次新版醫(yī)保目錄針對乙類OTC藥品和滋補類等的調(diào)整,既是針對過往目錄構(gòu)架的重新梳理,也是“騰籠換鳥”的關(guān)鍵一步——突出臨床價值是醫(yī)保目錄調(diào)整的基本原則,IQVIA認為,今后會有更多創(chuàng)新藥被納入醫(yī)保。

在業(yè)內(nèi)看來,這一舉措?yún)⒖剂藝H通行實踐,即按藥品使用渠道不同醫(yī)保支付分類管理為核心的通行模式。

按照國際通行的藥品分類管理制度,零售終端患者和消費者自我藥療并自付;醫(yī)療機構(gòu)門診不使用OTC藥品,但住院病人如使用OTC類成分藥品(不以O(shè)TC身份對待)依然納入醫(yī)保支付體系,這是比較常見的做法。5月24日,國家醫(yī)保局召開疾病診斷相關(guān)分組(DRGs)付費國家試點工作啟動會議。在DRGs付費新政下,對醫(yī)院而言,住院病人治療所使用的藥物,無論是醫(yī)保目錄內(nèi)還是目錄外,都是成本,只要成本效益好OTC類成分藥品也可使用。

國際通行的藥品分類管理制度是在完善的醫(yī)藥分業(yè)體系基礎(chǔ)上實施的。疫情期間,通過互聯(lián)網(wǎng)醫(yī)療以及統(tǒng)籌支付向零售端的有限放開,我國推進了醫(yī)藥分業(yè)的步伐,處方外流的速度也在加快, 這一點不可否認。但要達到發(fā)達國家的醫(yī)藥分業(yè)水準,我國尚有5至10年甚至更長時間的路要走。

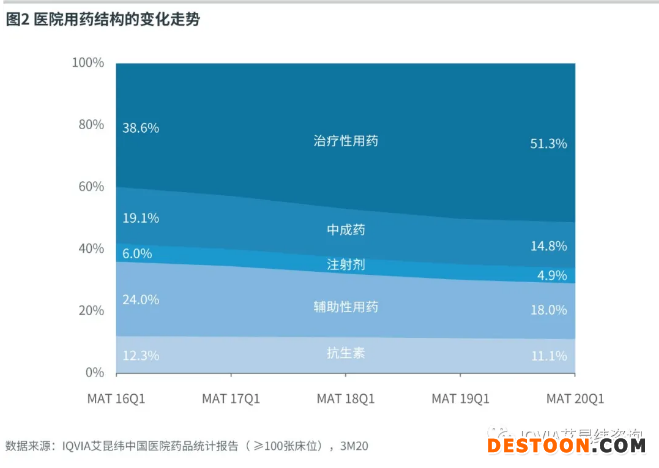

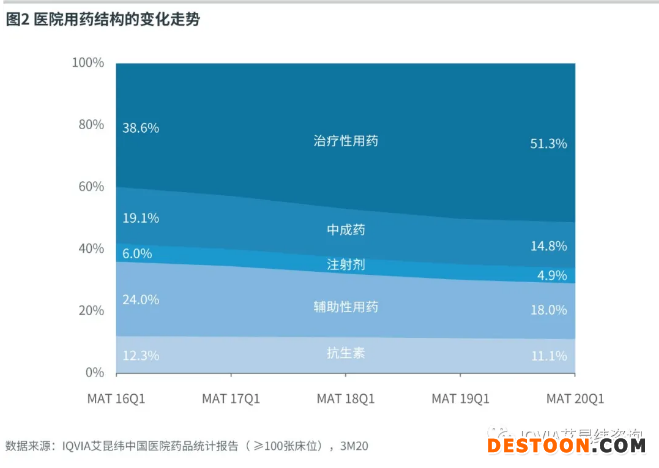

此前,醫(yī)保政策曾限制非藥品類在藥店銷售,造成保健品類別2019年的增速下降8%。結(jié)合這一案例,IQVIA預(yù)測,此番醫(yī)保目錄調(diào)整方案一旦落地,在未來3-5年將對OTC和零售藥店造成巨大沖擊——OTC藥品分為治療性用藥和預(yù)防性用藥,治療性用藥的需求持續(xù)存在。對照醫(yī)院市場,藥品在今年一季度疫情影響同比增速顯著下降的情況下,治療性用藥依然保持高于市場平均的增幅。如果目錄調(diào)整如期落地,這部分OTC的治療需求或回到醫(yī)療機構(gòu)由處方藥替代。盡管隨著處方外流的推進最終依然會流向零售渠道,但是這將經(jīng)歷一個“顧客先回流醫(yī)療機構(gòu),主要是社區(qū)醫(yī)院,之后再返流至藥店和電商”的過程,短期內(nèi)對OTC和線下零售藥店會造成較大的影響。(參見圖2)

對沖利空的建議

如果醫(yī)保的思路從騰籠換鳥進一步過渡到個人賬戶逐步取消,或?qū)⒔o零售藥店帶來更大的沖擊。

個人賬戶本質(zhì)上是風險自留的強制儲蓄,而非互助共濟性質(zhì)的醫(yī)療保險,無法有效應(yīng)對老齡化社會保障。為應(yīng)對疫情后經(jīng)濟增長預(yù)期下調(diào)和國際貿(mào)易環(huán)境惡化等宏觀環(huán)境,政府幫助企業(yè)控制成本,持續(xù)開展減費降稅,個人賬戶是導(dǎo)致當前職工醫(yī)保繳費率偏高的重要原因,今后會逐步調(diào)整(直至取消),在此過程中主要考慮的是合理消化個人賬戶的存量問題。

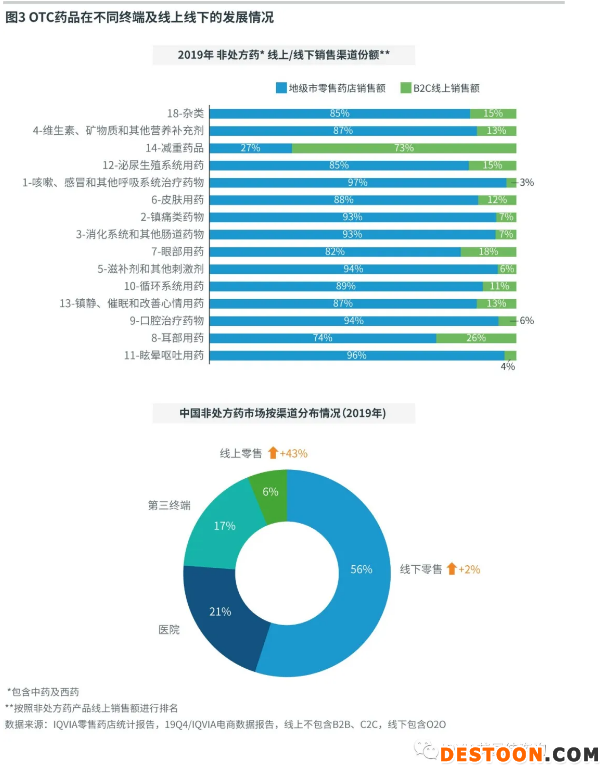

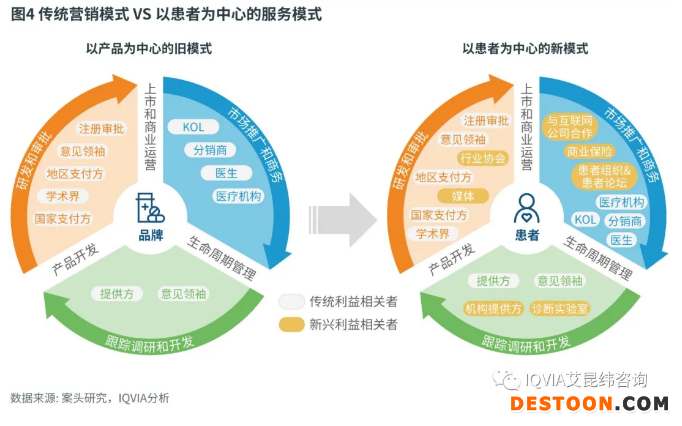

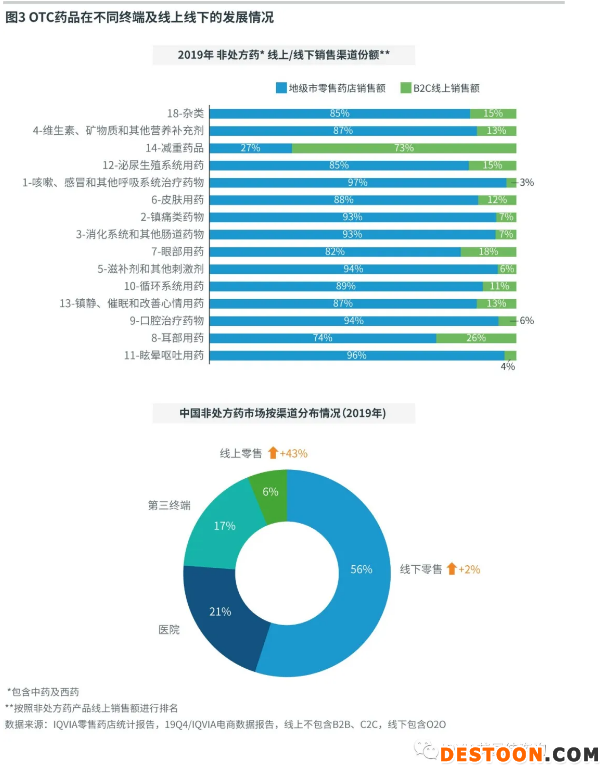

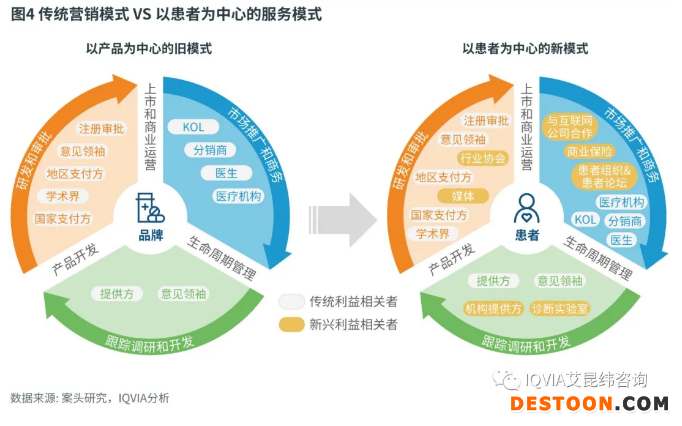

當然,無論政策和環(huán)境發(fā)生怎樣的變化,零售渠道都將成為醫(yī)藥分業(yè)的最終受益者,但這個渠道紅利需要配合服務(wù)模式的轉(zhuǎn)變——傳統(tǒng)的營銷模式已經(jīng)不能滿足市場需求,未來以患者為中心的服務(wù)模式將成為主流,特別是疫情之下凸顯了互聯(lián)網(wǎng)診療帶來的藥品零售新機會。零售企業(yè)應(yīng)主動參與提升數(shù)字化的患者管理和服務(wù)能力。未來,醫(yī)藥零售的生意模式將是數(shù)據(jù)驅(qū)動的線上線下融合,批發(fā)、零售和互聯(lián)網(wǎng)平臺的界限將被打通,并出現(xiàn)依托大連鎖或大平臺的數(shù)字商業(yè)體。(參見圖3、4)

展望未來三年,OTC市場線上銷售預(yù)計年復(fù)合增長在16%以上,線下零售(不含O2O)僅增長2-5%, 更加豐富的數(shù)字生態(tài)化將配合慢病在健康管理,疾病預(yù)防和提高免疫力等方向落地。

110102000668(1)號

110102000668(1)號